Incertezas econômicas e pressões inflacionárias persistentes têm impactado as preferências de compra no varejo e levado o consumidor a otimizar o orçamento que tem à disposição. Esta realidade, que se traduz em mudanças de estilos de vida, comportamentos e valores, apresenta desafios às marcas para repensar portfólios e estratégias de posicionamento em um cenário de busca pela produtividade máxima.

Os sentimentos dos consumidores e a forma como eles pretendem orientar seus gastos no futuro próximo foram captados pela 14ª onda do estudo EY Future Consumer Index. Conduzida entre 21 de maio e 16 de abril deste ano em 30 países, a pesquisa ouviu 23.016 pessoas e identificou tendências de consumo em um ambiente marcado pela racionalidade na compra, sem perder de vista a qualidade e o valor agregado de produtos e serviços.

De acordo com o estudo, a preocupação do brasileiro com o futuro é muito acima da média global (83% vs 51%). Os consumidores locais também lideram quando o assunto é vigilância e consciência da saúde mental (86% vs 75% na média global) e se destacam igualmente no valor dado ao dinheiro nos anos que estão por vir (81% vs 72% ante o mundo).

Participe da Private Label Brazil, o evento que é pioneiro no setor de Marcas Próprias e Terceirização

Tais percepções influenciam diretamente as estratégias das empresas e dificultam o repasse da alta dos preços em momento inflacionário. Para as marcas, a oportunidade que se abre está relacionada à melhoria da operação com o objetivo de ganhar eficiência e aumentar as margens. É sabido que este movimento passa pelo uso de tecnologias que tornam o dia a dia mais produtivo, mas, sobretudo, envolve o entendimento de uma nova grande força transformacional que será determinante daqui para frente: a reforma tributária.

Mais estratégica do que parece

Um dos principais pontos da reforma tributária, que será implementada gradualmente a partir de 2026, é a tributação no destino. Os impostos, que hoje são aplicados na origem da produção, passarão a incidir no local onde os consumidores estão baseados. Trata-se de uma medida que simplifica a tributação para acabar com a guerra fiscal entre os estados e os incentivos que levam empresas a instalar fábricas e centros de distribuição em determinados locais interessados apenas na eficiência tributária.

“A diminuição da complexidade na tributação de impostos muda o jogo porque o foco passará a estar nas estratégias de consumo. Dessa forma, a reforma tributária é mais estratégica do que parece, porque levará as empresas a repensar processos de toda a cadeia de valor, com desdobramentos positivos na rentabilidade da operação e na experiência do cliente, para além de ajustes fiscais”, diz Natália Sperati Sócia de Estratégia da EY-Parthenon para Bens de Consumo e Varejo para a América Latina.

Todas as áreas que lidam com prestação de contas e fluxo de caixa serão alteradas direta ou indiretamente. Custos de insumos, produção e mão de obra, de transporte, de armazenamento… Tudo isso será afetado e, consequentemente, reimaginado.

A estimativa considera dois cenários: um com repasse integral dos preços ao consumidor, e outro no qual apenas a margem de lucro seria deslocada. No primeiro caso, a média entre a carga máxima e mínima apurada seria de 20%; no segundo caso, a variação poderia levar a aumento de 66% ou a uma queda de 28%. São mudanças significativas que influenciam qualquer estratégia de posicionamento de mercado e não podem ser ignoradas.

Se hoje a busca pelo valor agregado dá o tom das percepções dos consumidores, no futuro, a expectativa é que a sensibilidade ao preço volte a figurar no topo das prioridades de compra, como foi nos anos de pandemia. O tema é extremamente relevante e estratégico, por isso, é essencial que as discussões sobre a reforma tributária envolvam as todas as áreas de negócios (marketing, vendas, finanças, legal, supply, etc) e motivem a revisão de toda a cadeia de valor no médio e longo prazos.

“O momento, portanto, é de entendimento dos impactos da reforma tributária e da definição da agenda que será adotada ao longo dos próximos anos. Feita esta lição de casa, na sequência as lideranças poderão se debruçar sobre a estrutura tecnológica necessária a partir da parametrização de sistemas para capturar o maior valor possível”, diz Cristiane Amaral Sócia-líder do segmento de Bens de Consumo e Varejo para a América Latina.

A força do private label

Conforme identificou a 14ª onda do EY Future Consumer Index, os consumidores estão em busca de maior valor agregado para o orçamento que têm à disposição e, ao mesmo tempo, valorizam a qualidade na tomada de decisões. Prova disso é o interesse na compra de produtos private label (marca própria).

Segundo o estudo, 62% dizem que itens desta categoria satisfazem suas necessidades tanto quanto os de marcas líderes. No Brasil, 69% têm a percepção de que os produtos de private label estão mais qualificados do que antes, ante 59% da média global.

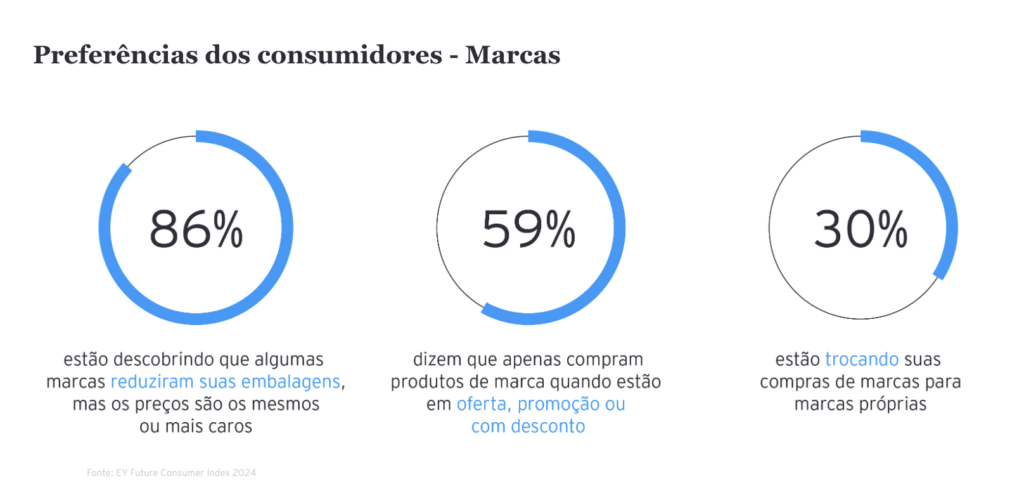

Enquanto a categoria do private label ganha espaço, a percepção da maioria dos consumidores (86%) é a de que marcas líderes reduziram os tamanhos de seus produtos sem reduzir os preços. E, para 59% deles, a compra destes produtos se dá atualmente apenas mediante promoções ou descontos, o que reforça a importância dos elementos de diferenciação no atendimento às demandas do público.

Os 3 “is” da fidelização

A fidelização do cliente nunca é simples ou fácil e exige uma combinação de conveniência e eficiência, com processos simplificados de compra. Neste cenário, há três palavras que resumem uma abordagem vencedora: intimidade, invisibilidade e indispensabilidade. Intimidade no sentido de gerar experiências coerentes e próximas para que o cliente se sinta contemplado pela marca; invisibilidade no contexto de entregar pedidos online ou finalizar a venda nas lojas físicas rapidamente, sem que o cliente perceba fricções; e indispensabilidade para oferecer soluções exclusivas baseadas no conhecimento que se tem do cliente por meio de dados.

A boa notícia é que há espaço para a construção desta relação com os consumidores. Para 66% dos brasileiros respondentes do estudo, ofertas personalizadas enviadas por marcas com as quais eles interagiram previamente aprimoram sua experiência de compra. Além disso, 79% dizem que planejam prestar mais atenção em promoções de marcas com as quais compartilharam dados. No Brasil, o principal motivo que faria os clientes aderirem a um programa de fidelidade é a gratuidade da entrega e devolução do produto (77%), reforçando o aspecto da “invisibilidade” da marca, sem fricções desnecessárias.

Mais do que trazer à tona sentimentos e percepções, os achados da pesquisa jogam luz para a importância de expandir estratégias conhecidas de fidelização, como programa de pontos e descontos infinitos. A mensagem vinda dos consumidores aponta para a força da criação de serviços baseados no conhecimento que se tem dele. Para transformar dados em insights acionáveis, do ponto de vista tecnológico, é preciso que toda a operação “fale entre si” para entregar a eficiência que o usuário espera.

Alguns incentivos que podem ser adotados para construir confiança e fidelização junto ao consumidor são: a criação de novas oportunidades usando os dados coletados para a geração de ofertas direcionadas a grupos específicos; a combinação de base de dados para identificar o que mais importa a determinado grupo de clientes e, assim, estabelecer uma agenda aderente às expectativas; e o investimento em cibersegurança para demonstrar que os dados estão protegidos. Afinal, ter a identidade pessoal roubada é o receio de 77% dos brasileiros respondentes à pesquisa.

A influência dos influencers

O crescimento dos influenciadores digitais é notável e seu impacto na jornada de compra, também. Estima-se que haja mais de 500.000 perfis nas redes sociais seguidos por pelo menos 10.000 pessoas no Brasil, um contingente que não apenas faz barulho, mas se mostra decisivo. Segundo a pesquisa, 61% dos brasileiros afirmam que suas decisões de compra são moldadas pelo que os influenciadores dizem (abaixo da média global), e 73% dizem ter adquirido produtos somente com base em recomendações ou promoções divulgadas por estes profissionais (acima da média global).

Para as marcas, este novo mercado representa um enorme desafio do controle da narrativa, que antes era restrita a canais de mídia, e agora está, literalmente, nas mãos de personalidades digitais com vozes próprias. As altas lideranças nas empresas estão atentas a esta nova realidade e têm revisado suas estratégias de vendas, porque, conforme o tempo passa, fica claro que os influenciadores mantêm uma posição única de estabelecer interações individualizadas e extremamente qualificadas.

Este cenário mostra a força da venda por meio das redes sociais no Brasil (social commerce), que está em expansão e tem bases tecnológicas sólidas que permitem às marcas explorar oportunidades variadas.

“Da mesma forma que as empresas usam tecnologia para evoluir suas estratégias de segmentação de clientes, começaram a utilizá-la para acompanhar o que influenciadores, clientes e o público em geral falam de suas marcas (bem ou mal). O objetivo é ter insumos que possam apoiar a tomada de decisões de negócios”, diz Willian Valiante, sócio de Consulting para Varejo na América Latina.

Casos práticos e impactos nos setores

Foi a partir deste exercício de “escuta online” que uma marca de beleza lançou um perfume cruzando opiniões de fontes variadas, inclusive relatos sobre itens da concorrência. O lançamento foi um sucesso, e 95% da meta de vendas foi alcançada em pouco tempo. Na indústria de alimentos, impacto semelhante é sentido em ações realizadas pontualmente por influenciadores, que são capazes de gerar picos de vendas rapidamente.

O segmento de calçados e vestuário não fica atrás. É comum encontrar influenciadores que exercem grande impacto no público com ações de provadores virtuais e fast fashion. O interesse é maior por parte de lojas com atuação exclusivamente online e que estão em busca de validações comerciais rápidas para lançar (ou não) determinado produto. Já os players tradicionais, que contam com a vantagem da ampla representatividade do varejo físico, têm apostado na construção de lojas conceituais e convidativas para incentivar experiências capazes de encantar consumidores.

Conclusão

Em plena transformação, o futuro do varejo tende a ser orientado ao posicionamento estratégico de mercado através de precificação adequada e alto nível de personalização. Além do uso de tecnologias para entender o cliente e explorar novas formas de monetização, a maior oportunidade dos próximos anos está na reforma tributária e seus desdobramentos para toda a cadeia de valor. Repensar processos a partir da tributação no destino do consumo será decisivo para melhorar a lucratividade e direcionar o foco da operação para as necessidades do cliente, de maneira integrada.

Autores:

Cristiane Amaral – Sócia-líder do segmento de Bens de Consumo e Varejo para a América Latina

Natália Sperati – Sócia de Estratégia da EY-Parthenon para Bens de Consumo e Varejo para a América Latina

Willian Valiante – Sócio de Consulting para Varejo na América Latina